С момента возникновения такого понятия как торговля, люди разделились на две категории. Одни представляют собой покупателей, а другие выступают с позиций продавцов. Обе категории всегда ищут свою выгоду.

Продавец неизменно стремится реализовать свой товар как можно дороже. Для покупателя главная цель – найти самую лучшую цену среди предложенных. Это дает хорошее представление о том, “что такое трейдинг” вообще.

Сколько бы времени не прошло, сколько бы не придумали новых способов торговли, этот принцип останется неизменным. Покупатель стремится к минимальной цене, а продавец – к максимальной.

Не являются исключением международные торговые площадки, к коим относится валютный, фондовый, криптовалютный и прочие виды рынков.

Биржевая торговля предполагает наличие множества предложений, которые становятся основой для формирования котировок того или иного актива. Диапазон между ними может быть совершенно разным. Его расчет становится основой понятия “spread”.

Таким образом, спред – это основа торговли, ее ключевой показатель.

Что такое спред в трейдинге?

Под этим термином в трейдинге принято понимать разницу между самой выгодной ценой покупки актива и его продажи. Данный элемент является неотъемлемой частью всех без исключения рынков, будь то работа с фьючерсами, акциями, криптовалютами и прочими инструментами.

Понятие «Spread» пришло к нам из английского языка. Дословный перевод - «размах», «расхождение».

Чаще всего понятие спред пользуются для характеристики цен или доходностей. Таким образом, можно оценить следующую разницу:

- Между ценой покупки и продажи актива

- Между стоимостью инструмента сейчас и через заданный промежуток времени

- Между ценой очень близких (по своим характеристикам) активов. Например, между стоимостью нефтяного сырья марки Brent по отношению к WTI

- Между доходностью ценных бумаги различных эмитентов

- Между доходностью облигаций с различным сроком погашения

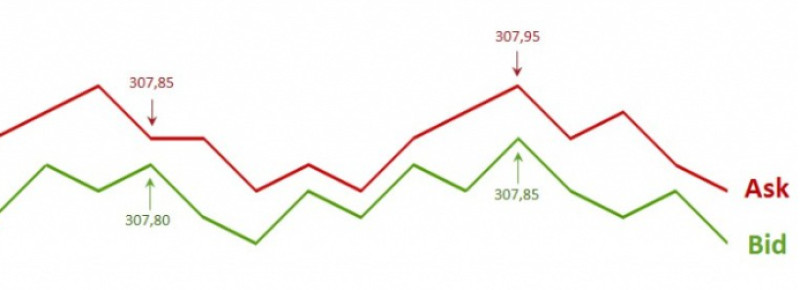

Однако самым распространенным типом спреда является разница между такими категориями как спрос и предложение, то есть ценой Ask / Bid.

Для натурального расчета spread используется традиционная формула:

| Лучшая цена покупки – лучшая цена продажи = спред |

Для того, чтобы перевести его в процентное выражение, необходимо прибегнуть к чуть более сложному вычислению:

Лучшая цена покупки – лучшая цена продажи / Лучшая цена покупки x 100 = спред в % |

Помимо традиционного понимания, понятие может включать еще разницу стоимости активов на различных торговых площадках, а также разрыв цен с корреляцией.

Типы спреда исходя из размера:

- Большой (или широкий). Обозначается, что расхождение цены велико.

- Маленький (или узкий). Означает минимальную разницу между ценами покупки / продажи.

Что же считается лучшим spread? Ответ на этот вопрос с одной стороны очень прост, а с другой – требует дополнительных пояснений.

Проще говоря, оценивать размеры торговой разницы можно только исходя из контексте одного актива. Между разными инструментами это делать бессмысленно.

Все потому что для одних фьючерсов или валют маленький спред – это закономерность, а для других – это, скорее, исключение из правил. Чаще всего его уровень имеет прямую зависимость от непосредственной стоимости актива, а также от ряда других факторов, о которых речь пойдет далее.

Подводя итоги вышесказанного, можно представить универсальное определение:

| Спред – это разрыв между максимальной рыночной ценой покупки актива и минимальной рыночной ценой его продажи в заранее определенный промежуток времени. |

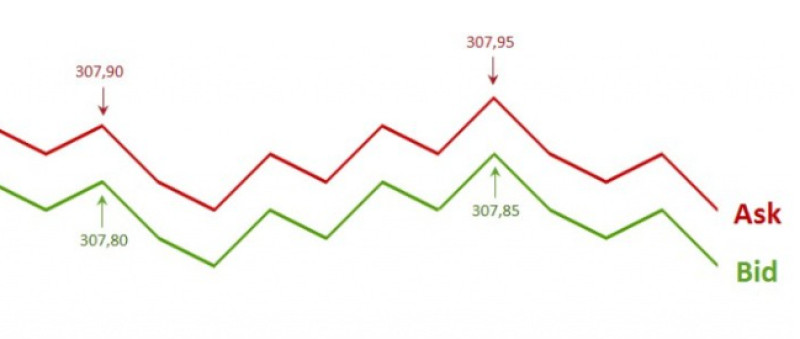

Spread формируется под воздействием двух сил. С одной стороны – покупатели, которые хотят приобрести актив с выгодой для себя, а это самая низкая цена. С другой стороны – продавцы, которые также хотят продать актив по как можно более высокой стоимости.

Момент, когда компромисс между двумя этими разнонаправленными силами найден, является точкой заключение сделки. Пока договоренность не возникла, рынок демонстрирует изменение уровня торговой разницы.

Соотношение понятий «спред» и «брокерская комиссия»

Брокерские услуги – это услуги посредника за предоставление выхода на рынок. За них необходимо заплатить. Существует два способа, как это сделать:

1. При помощи спреда.

Разница между ценой покупки / продажи, то есть между Ask / Bid будет направляться брокерской компании как вознаграждение.

2. При помощи комиссии.

Речь идет о комиссии со стороны брокера, которая, как правило, начисляется либо при открытии сделки, либо при закрытии операции. Иногда может встречаться при открытии сделки, иногда - при ее окончании.Тогда говорят о двойной комиссии.

Важно! Комиссия может быть фиксированной, а также представлять собой некоторый заранее определенный процент от сделки.

Все способы сотрудничества с брокерскими компаниями имеют свои достоинства и недостатки. Чаще всего при выборе способа оплаты трейдеры руководствуются собственной стратегией работы.

Исходя из нее можно определить наиболее выгодный вариант.

Так, инвесторам нацеленным использовать долгосрочную торговлю лучше искать фиксированную ставку. Участникам рынка, которые привыкли совершать большое количество торговых операций за целый день, стоит пользоваться спредом или процентной оплатой.

Важно! Не стоит доверять брокерам, которые предлагают слишком заманчивые торговые условия. Как правило они связаны с предоставлением нулевого спреда или подозрительно низкой комиссии.

Что такое спред в биржевой торговле?

Как было описано выше, spread – это разница между двумя ценами. Есть несколько вариантов его измерения. Например, натуральными денежными единицами или процентами. Если же работа происходит на срочном рынке, то тогда его переводят в пункты.

Биржевая торговая разница необходима как индикатор ликвидности торгового инструмента. Актив с наименьшим уровнем показателя будет считаться самым ликвидным.

Идеальный вариант, когда спред измеряется сотыми долями процента. Порой даже такое значение может иметь решающую роль.

Откуда берется спред? Обычно он формируется под воздействием так называемых маркет-мейкеров.

Это компании, заключающие с биржей специальный договор сотрудничества. Задачу маркет-мейкеров становится обеспечение постоянного высокого уровня ликвидности активов.

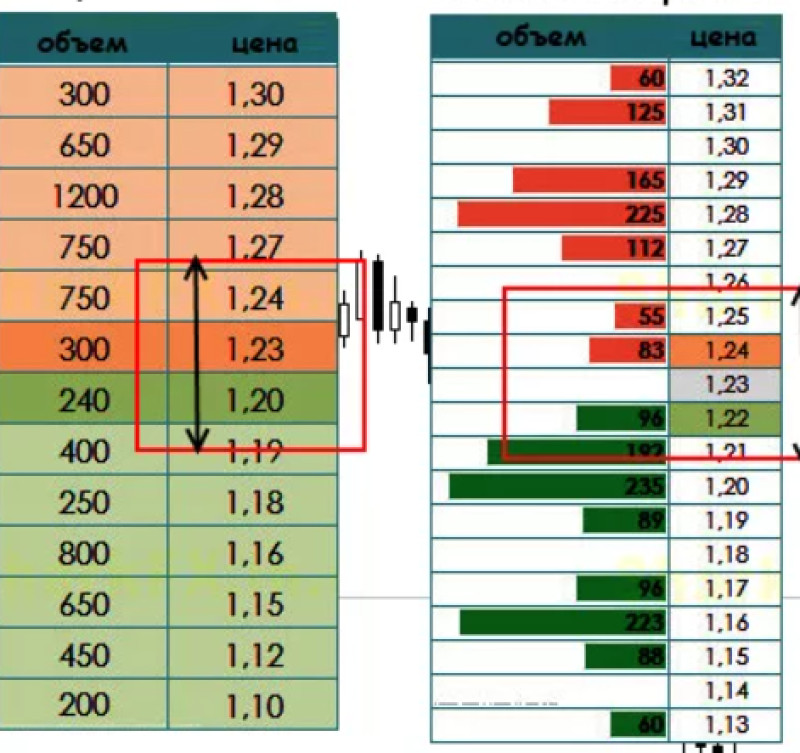

Как инвестору увидеть уровень spread? Достаточно обратиться к биржевому стакану цен.

Что такое биржевой стакан?

Биржевым стаканом называют специализированную таблицу, которая включает все заявки на покупку по определенной цене, а также аналогичные заявки продажи. Кроме этого там отображается общая стоимость, объемы сделок.

| Биржевой стакан (стакан цен) – это список заявок покупки / продажи актива, представленный как таблица со значениями. |

Заявки со стороны продавцов находятся наверху таблицы. Чаще всего они обозначены красным цветом, однако существуют варианты, например, с различными оттенками розового.

«Продажные» ордера еще называют аски, что является калькой от английского слова «Ask», которое переводится как «спрос».

Заявки со стороны покупателей находятся снизу таблицы. Как правило, они выделяются любыми оттенками зеленого цвета.

«Покупные» ордера именуются бидами, что происходит от английского «Bid» - «предложение».

Чем ближе к середине списка будет располагаться Bid-ордер, тем выше стоимость покупки. Соответственно, со стороны Ask-ордеров все наоборот. К середине будут тянуться самые низкие по стоимости предложения на продажу.

Серединная зона называется нейтральной. Разница между ценами одного стакана будет представлять из себя торговую разницу. Иногда она настолько маленькая, что составляет всего несколько центов.

Биржевой стакан – это основной инструмент для выявления динамики спреда. Все заявки, собранные в нем, принято разделять на три категории.

Категории заявок стакана цен

| Наименование | Характеристика |

| Рыночные (первичный уровень) | Заявки, поданные для заключения контракта по любой цене продажи или покупки, которую выставила противоположная сторона. Как правило такая заявка мгновенно переходит в разряд совершенных сделок. Исключением являются случаи, когда встречные предложения отсутствуют. |

| Лимитные (вторичный уровень) | Заявки, поданные для заключение контрактов по заранее заданной цене. Они переходят в разряд совершенных сделок только тогда, когда находится ответ с противоположной стороны, то есть покупатель соединяется с продавцом. наоборот. После того как условия устроили обе стороны, заявка исчезает из списка биржевого стакана. |

| Условные заявки | Заявки, для которых подаются условия со стороны трейдеров, не попадающих под категорию лимитных. |

Важно! Биржевой стакан демонстрирует исключительно лимитные заявки. Рыночные сразу исполняются, поэтому не могут быть отображены.

Исходя из объема, все заявки можно разделить на три типа:

- Мелкие

- Средние

- Крупные

Следует помнить, что такое дробление весьма условно, поскольку основную роль играет ликвидность товара, а также общий объем торгов по нему за день работы биржи. Все это крайне изменчивые категории, поэтому не стоит придавать им уж слишком большого внимания.

Лимитные заявки имеют срок давности. Они истекают спустя сутки после формирования, если не произошло их удовлетворение.

Согласно очередности, первыми исполняются более ранние заявки.

У высоколиквидных активов спред минимальный, а количество закрытых ордеров переваливает за тысячу в течение одного торгового дня.

Иногда случаются ситуации, когда торговой разницы нет вообще. Это происходит при формировании стакана исключительно из заявок Ask либо Bid. Подобной ситуации диктуют другие условия торговли: рекомендуется размещать собственную цену в стакане и ждать отклика.

Под влиянием каких факторов меняется уровень spread? Или как формируется стакан цен?

Факторы влияния на размер спреда:

1. Ликвидность.

Речь идет о популярности, а также востребованности основного финансового инструмента. Чем активнее проходит торговля, тем более ликвидным считается товар. Соответственно фиксируется большее количество трейдеров, а вероятность гэпор, то есть провалов, снижается в разы.

Разница между уровнем покупки / продажи на высоколиквидных рынках ниже, чем рынках с меньшей долей участников.

Пример. Рынок фьючерсов природного газа имеет более высокий спред, поскольку не пользуется слишком большой популярностью у инвесторов. То же можно сказать и про некоторые инструменты валютного рынка – канадский доллар, швейцарская крона.

2. Условия рынка.

Экономические, политические и некоторые другие факторы оказывают очень существенное влияние на рынок. Опытные трейдеры знают, что период публикаций важных новостей очень опасный.

Котировки активов подвержены сильнейшей трансформации, что отражает рост спреда. Инвесторы предпочитают избегать подобных ситуаций. Лучше отказаться от торговли, нежели понести убытки.

3. Общий объем торгов по финансовому инструменту.

Количество участников торгов – это крайне изменчивый фактор. Если таковых много, то размер торговой разницы будет суженным. Если их число снижается, то она также начинает увеличиваться.

Важно! Одновременное отсутствие одной из категорий участников рынка (покупателей или продавцов) приводит к ситуации, когда спред исчезает.

4. Партнерские программы брокера.

Большая часть партнерских программ, разрабатываемых брокерскими компаниями, основаны на предоставлении вознаграждения за счет спреда. По этой причине, расширение числа партнеров приводит к росту торговой разницы. Аналогично происходит при обратной ситуации.

Таким образом, spread является неотъемлемым элементом биржевой торговли. Его величина - категория непостоянная. Она изменяется под воздействием определенных факторов. Анализ последних позволяет трейдеру лучше ориентироваться в рыночной ситуации, а также совершать сделки с большей эффективностью.

Спред – это… Простыми словами о важном

Биржевой спред – это достаточно сложный для анализа компонент торговой системы. Однако это вовсе не значит, что разобраться во всех его тонкостях не получится.

Напротив, успех трейдера во многом определяется именно близким знакомством с этим понятием. А также умением работать с ним.

Для того, чтобы было проще разобраться с его особенностями, можно провести аналогию с хорошо понятными вещами. Скажем, с покупкой одежды.

Если вы предприниматель, и ваша основная деятельность связана с тем, что вы покупаете готовую одежду в одном месте, а продаете в другом, то вы отлично можете себе представить, как работает биржевая разница.

Чтобы продажа одежды принесла прибыль, ее сначала нужно купить по более выгодной цене, то есть дешево. А затем продать также с выгодой для себя, то есть подороже.

Разброс стоимости от покупки до продажи одежды представляет собой условный биржевой спред. Разница спекуляций с ценой называется прибылью или доходом.

В отношении к торговле на международных рынках, доход будут получать брокерские компании, которые являются посредниками между инвесторами, выступающими поочередно с позиций покупателя или продавца.

Пример с одеждой отлично демонстрирует основные проблемные моменты. Становится очевидным, что есть поставить слишком высокую продажную цену, товар останется непроданным. С активами также: невыкупленные позиции сгорают на следующий день.

Следовательно, выгода продажи по приемлемой цене становится очевидной сразу для трех участников биржевого рынка:

- Продавец получит свой доход

- Покупатель потратить как можно меньше

- Брокер получит свое вознаграждение (спред)

Биржевая торговля предполагает несколько видов спреда.

1. Фиксированные спреды.

Чаще всего его можно встретить на валютном рынке. Здесь брокер оставляет за собой право самостоятельно определять размер своего вознаграждения.

Каждый контракт имеет свою спецификацию, где следует искать размер торговой разницы.

Фиксированный spread на Форекс остается неизменным вне зависимости от различных факторов. Его размер исчисляется пунктами, которые носят другое название – пипсы (от английского слова «pips»).

2. Плавающие спреды.

Встречаются как в валютной, так и в биржевой торговле. Их размер определяется маркет-мейкерами.

После подписания договора с биржей, последние обязуются держать уровень торговой разницы в заранее продуманных рамках. То есть основная работа будет связана с тем, чтобы не допустить увеличение показателя до слишком большого значения.

Бывают случаи, когда маркет-мейкеры отсутствуют. Тогда формирование показателя становится делом самих участников рынка. Речь идет о самоорганизации данного процесса.

Плавающий spread – изменчивая величина, которая подвержена влиянию всех тех факторов, что были описаны выше. Но особое значение для него будет иметь активность продавцов и покупателей.

3. Межрыночные спреды.

Под этим понятием подразумевается разрыв цен между коррелирующимися, то есть связанными между собой, товарами на различных торговых площадках.

Пример. Ценными бумагами компании Яндекс торгует одновременно американская и московская биржа. Цены обеих площадок различаются. Это разница будет называться spread.

Важно! Иногда дополнительная комиссия может сделать такую покупку с последующей перепродажей невыгодной, поэтому следует тщательно рассчитывать все нюансы.

4. Внутрирыночные спреды.

Разброс цен между коррелирующимися товарами, то есть тесно связанными между собой внутри одного рынка.

Пользуются большей популярностью у фондовых игроков. Речь идет об акциях одного эмитента, но с разной категорией: обычных и привилегированных.

Встречаются также во фьючерсной торговле, только тогда за основу берется разница стоимости контрактов по истечению определенных промежутков времени. Например, с разными месяцами поставки.

5. Покупные спреды.

Формируется при условии, что покупатель смог приобрести актив по самой лучшей цене, то есть рыночным ордером.

6. Продажные спреды.

Формируется при условии, что продавец смог реализовать свой актив по самой выгодной цене, то есть рыночным ордером.

7. Календарные спреды.

Относятся только к срочным рынкам, где происходит торговля инструментами, имеющими разный срок исполнения ордеров.

Простыми словами, календарный spread представляет собой расхождение цены одних и тех же фьючерсные контракты только с разной датой поставки.

У этой торговли есть свои любители, которые выстраивают целые стратегии работы.

В зависимости от объема торгов, а также покупательского интереса, все валюты рынка Форекс можно разделить на несколько групп по ценовому уровню.

Три типа валют относительно разницы spread:

| № | Тип | Характеристика | Пример |

| 1. | Основные валютные пары | Инструменты с небольшим уровнем спреда, диапазоном от 0 до 5 пунктов. Они имеют самую большую популярность среди инвесторов

| Евро к доллару |

| 2. | Второстепенные валютные пары | Инструменты со средним уровнем спреда, диапазоном от 5 до 10 пунктов | Английский фунт к новозеландскому доллару |

| 3. | Экзотические валютные пары | Инструменты со значительным уровнем спреда, значение которого начинается от 10 пунктов и выше. Чаще всего это сочетания популярной валюты с неходовой на рынке | Датская крона к польскому злотому |

Стоит помнить, что условия по уровню ценовой разницы могут отличаться у разных брокерских компаний. Прежде чем приступать к работе, необходимо внимательно ознакомиться со всеми нюансами сотрудничества.

Как работает спред?

Биржевой спред – это важнейший элемент торговли. Он имеет решающее значение при работе на различных рынках.

Его размер может оказаться существенным при формировании уровня общей прибыли трейдера. Для некоторых случаев он даже становится причиной убытков, несмотря на то что сделка может казаться изначально выгодной.

Поэтому необходимо тщательно рассчитывать торговую разницу, а также соблюдать ряд правил и рекомендаций. Они позволят избежать довольно серьезных проблем.

Правила работы со spread:

1. Игнорировать спред во внутридневной торговле невозможно. Здесь от него многое зависит.

Установка масштабных стоп-лоссов, а также тейк-профитов поможет значительно уменьшить его уровень, после чего можно будет не сосредотачивать внимание исключительно вокруг него.

2. Для долгосрочной торговли более предпочтителен плавающий спред, поскольку низкие размеры удобны для открытия сделки.

Для среднесрочной торговли решающую роль играет период наименьшей волатильности, тогда спред будет находиться на минимальных значениях.

3. Для рынка Форекс характерной чертой является то, что цена покупки немного выше той, что демонстрируется графиком. Поэтому к моменту сигнала для закрытия сделки следует прибавлять тейк-профит и спред. Только после этого расчет будет верным.

4. Самая популярная валютная пара «евро к доллару» имеет настолько незначительный спред, что его практически всегда можно игнорировать.

5. При операциях продажи стоп-лоссы подключаются к работе раньше того, как цена достигла определенного уровня. Возникает опасность, что они среагирует на спред при непосредственном заключении сделки.

Избежать подобного можно при установке стоп-лосса чуть более высоким уровнем. Для расчета этого показателя нужно будет сложить его значение со spread, а также добавить еще пару пунктов.

Тейк-профит должен быть выставлен при продаже ниже рыночного уровня цены.

6. Для рынка ценных бумаг выгодным считается инвестиции в такие активы, где спред минимальный, а общие объемы торгов высокие.

7. Нельзя покупать активы, когда они переживают фазу активного роста торговой разницы. Убыток в этом случае неизбежен.

Важно! Трейдер может уменьшить размер спреда, если будет выставлять лимитные заявки. Они будут исполнены либо по заданной цене, либо по более высокой.

Однако здесь существует опасность того, что ордер может вовсе остаться без исполнения. Такое характерно для периодов резких ценовых колебаний.

Сейчас существует достаточно большое количество программ для анализа spread. Они позволяют определить точку наиболее выгодного заключения сделки.

Однако использовать эти индикаторы как один единственный инструмент не стоит. Лучше подключать еще дополнительные инструменты, подтверждающие верность сигналов.

Отображение размеров спреда можно подключить без специальных программ. Достаточно зайти открыть меню настроек торговой платформы.

После подключения соответствующей функции, размер спреда отобразится в таблице к тиковому графику рядом с ценами Ask и Bid. Однако анализ текущей ситуации здесь представлен не будет.

Что такое спред: пример реальной ситуации

Для валютного рынка, а также рынка ценных бумаг расчет уровня торговой разницы некоторым образом будет отличаться. Приведем примеры реальных расчетов для каждого из рынков.

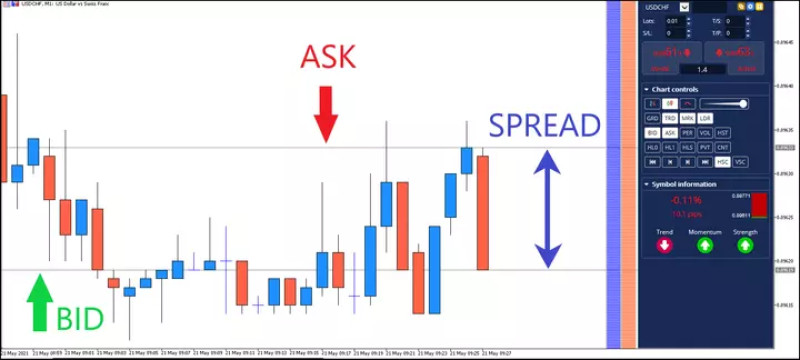

1. Пример расчета спреда для рынка Форекс.

Для валютного рынка торговая разница представляет собой разность между самой высокой ценой покупки, а также самой низкой ценой продажи. То есть между Ask и Bid для любой пары валют.

Разница между ценами измеряется пунктами, которые носят еще название «пипсы».

Пипсами считается четвертая цифра после запятой в обменном курсе валюты.

Для расчетов спреда берется валютная пара USDCHF.

Цене Ask здесь будет соответствовать показатель в 0,89633. Цена Bid составляет 0,89619.

Спред станет разницей между Bid и Ask, которую можно найти с помощью простейшего вычитания.

0,89633 (Ask) – 0,89619 (Bid) = 0,00014 0,00014 = 14 пунктов Спред для валютной пары USDCHF составляет 14 пунктов |

Данный пример показывает уровень спреда за определенный период. С течением времени его размер меняется ввиду изменчивости волатильности , а также общих объемов торгов.

2. Пример расчета спреда для рынка ценных бумаг.

Для фондового рынка торговая разница будет представлять собой разность стоимости между предложением / спросом на актив.

Согласно представленному выше графику, цена Ask находится в районе 55,200 евро, а цена Bid расположилась на отметке 55,180 евро. Чтобы определить торговую разницу, нужно найти разность между ними.

55,200 (Ask) – 55,180 (Bid) = 0,020 0,020 евро = 2 цента Спред для валютной пары USDCHF составляет 2 цента за одну акцию |

Для фондового рынка spread также является непостоянной величиной, он изменяется под влиянием рыночной ситуации и прочих факторов.

Самое важное правило торговли с любыми инструментами – это необходимость ухода от большого по размеру спреда. Особенно важно это для тех трейдеров, кто предпочитает внутридневную торговлю.

Однако существует целая стратегия получения прибыли именно на спреде. Ее называют скальпингом внутри ценового стакана.

Она не часто применяется, поскольку требует специальной подготовки и опыта. Тем не менее есть любители, которые успешно ее используют.

Заключение

Главная цель трейдинга – это прибыль. Ее размер зависит не только от опыта инвестора, но множества факторов, связанных с рынком.

К числу таких факторов относится ценовая разница между покупкой и продажей. Биржевой спред – это основной параметр, который может превратить первоначально прибыльную сделку в ту, которая окажется убыточной.

Поэтому крайне важно уметь ориентироваться среди особенностей формирования, а также действия spread на различных международных рынках. Кроме того, следует тщательно выбирать посредника – брокерскую компанию – от которой также будет зависеть величина этого показателя.

Однако самым важным для любого трейдера остается навык работы, который позволит с любой торговой разницей построить стратегию, приносящую доход.

Рекомендуем:

«Фигура «Треугольник» трейдинг»

Назад к статьям

Назад к статьям