Федрезерв США может начать сокращение монетарной политики уже на этой неделе! Для этого американский Центробанк может провести внеочередное заседание и в экстренном порядке сократить ключевую процентную ставку на 25 базисных пунктов. Причем вероятность такого сценария рассматривает в начале недели примерно 60% рынка.

Такие ожидания являются признаком серьезных опасений за американскую экономику. Она слабеет сверх ожиданий. Например, безработица в стране подскочила до 4,3%. Деловая активность в производственном секторе США тоже рухнула до самой низкой отметки с ноября прошлого года. Ответы оказались не просто низкими, они стали настоящим разочарованием для инвесторов в американские акции.

При этом аналитики повысили вероятность наступления рецессии в США в 2024 году до 25% (ранее – 15%). Справедливости ради следует сказать, что до реальной рецессии в США еще слишком далеко, а большинство экономистов пока оценивают состояние американской экономики как хорошее и не наблюдают в ней серьезных финансовых дисбалансов.

Спокойного тона придерживался в своем интервью на CNBC и глава Федерального резервного банка Чикаго Остан Гулсби. По его словам, ситуация в экономике США пока не выглядит как рецессия. Политик признал, что июньские данные по американскому рынку труда были слабее прогнозов и в условиях спада экономической активности нет смысла удерживать ограничительную политику. Правда, о том, может ли ФРС США опустить ставку раньше сентябрьского заседания, Остан Гулсби говорить отказался. Но это вовсе не исключает вариант, при котором Центробанк США не сможет в экстренном порядке снизить ключевую процентную ставку на 25 базисных пунктов.

Это тем более вероятно, что экономический «черный лебедь» рецессии способен кардинально повлиять на результаты ноябрьских выборов президента США. Учитывая первостепенную важность экономики для избирателей, часть электората может отвернуться от Камалы Харрис. Ведь вина за возможный кризис будет возложена на демократов во главе с Джо Байденом.

Интересно, что до выхода разгромного отчета по рынку труда большинство экономистов и аналитиков прочитывали экономические отчеты через более позитивные очки. При этом умеренное снижение показателей роста даже приветствовалось, так как «предсказывало» мягкую посадку экономики. То есть плавное снижение инфляции на фоне устойчивой экономики. Так что убаюканные такими перспективами рынки в понедельник, что называется, проснулись в новой реальности.

В которой нет никакой мягкой посадки. Наоборот, экономика США сильно падает и рискует перейти в режим жесткой посадки. То есть черный лебедь рецессии уже нарисовался в перспективе. И если падение экономики США все-таки случится, то и без того нестабильная гонка за Белый дом выйдет на новый уровень замешательства. И вот здесь (внимание!) доллар США может получить поддержку на торговле Трампа.

Кроме того, рост американской валюты в понедельник проходит на фоне спроса на безопасные активы:

- золото

- американские гособлигации

- (и снова внимание!) доллар США

Следующее заседание Федрезерва назначено на 18 сентября. При этом многие, включая экономистов JPMorgan и Citigroup, считают, что ключевая базовая ставка может быть понижена сразу на 0,5%.

Аналитики Goldman придерживаются более консервативного прогноза и

ждут снижения ставки в сентябре на 0,25%.

«Наш прогноз основан на ожиданиях, что рост занятости восстановится в августе, и Федрезерв решит, что снижение ставки на 25 б. п. будет достаточным ответом на понижательные риски, – говорится в сообщении банка. –

Если мы ошибаемся и августовский отчет по рынку труда будет таким же слабым, как и июльский, снижение ставки на 50 б. п. в сентябре станет вероятным сценарием».Между тем участники рынка продолжают внимательно следить за геополитическими событиями. Растущие опасения по поводу углубляющегося кризиса на Ближнем Востоке уводят денежные потоки из активов, чувствительных к риску, понесли большие потери.

Например, сегодня фондовый рынок потерял почти 2 трлн долларов за 15 минут после открытия торгов. В результате главные индикаторы Уолл-стрит упали на 1,7–4,6%.

Доллар США под влиянием противодействующих импульсов с трудом противостоит сильному течению потоков отказа от риска (график 1).

Пара EUR/USD выросла более чем на 1% в пятницу и сохранила свой бычий импульс в начале понедельника, протестировав самый высокий уровень с начала марта – выше 1,0950 (график 2).

Золото выросло более чем на 2% за предыдущую неделю и зарегистрировало рекордно высокое недельное закрытие выше 2 440 долларов за унцию. Пара XAU/USD оставалась относительно спокойной в начале понедельника и торговалась вблизи уровня закрытия пятницы (график 3).

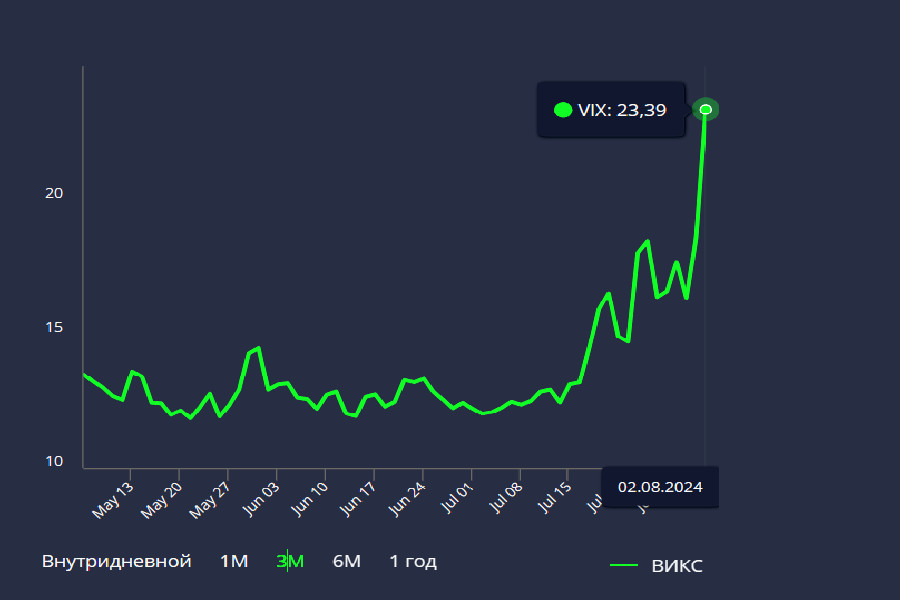

Индекс волатильности американского рынка акций VIX (Cboe Volatility), который называют индикатором страха Уолл-стрит, в понедельник превысил отметку 50 пунктов (график 4). Причем впервые с апреля 2020 года он взлетел более чем на 100% с пятничного уровня 23,39 пункта.